6-НДФЛ - отчет в налоговый орган, в котором декларируется информация о:

суммах полученных доходов физических лиц;

суммах полученных доходов физических лиц;  исчисленных и удержанных суммах НДФЛ;

исчисленных и удержанных суммах НДФЛ;  датах фактического получения дохода;

датах фактического получения дохода;  датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению)).

датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению)).  датах фактического получения дохода;

датах фактического получения дохода;Не смотря на то, что отчету уже много лет, бухгалтера постоянно сталкиваются с вопросами по его заполнению. А с 2021 года, когда приняли новую форму отчета 6-НДФЛ, и перевернули в нем все с ног на голову, обращения в нашу службу поддержки стали постоянными в отчетный период.

6-НДФЛ состоит из :

Титульного листа;

Титульного листа; Раздела 1 "Данные об обязательствах налогового агента";

Раздела 1 "Данные об обязательствах налогового агента";  Раздела 2 "Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц";

Раздела 2 "Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц"; Приложение № 1 к расчету "Справка о доходах и суммах налога физического лица".

Приложение № 1 к расчету "Справка о доходах и суммах налога физического лица". Отчет 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц. Если ваша организация выплачивала физическим лицам в течение отчетного периода доходы, облагаемые по разным ставкам, разделы 1 и 2 заполняются для каждой из ставок налога.

Разделы 1 и 2 сдаются каждый квартал, а приложение № 1 к расчету "Справка о доходах и суммах налога физического лица" заполняется один раз в год.

В программах 1С, предназначенных для ведения регламентированного учета и комплексные решения, формирование отчета по форме 6-НДФЛ производится в автоматическом режиме. Вам просто необходимо вести в них учет правильно. Для проверки корректности данных вам могут помочь отчеты из раздела Зарплата и кадры – Отчеты по зарплате: "Сводная" справка 2-НДФЛ, Регистр налогового учета по НДФЛ, Контроль сроков уплаты НДФЛ, Удержанный НДФЛ.

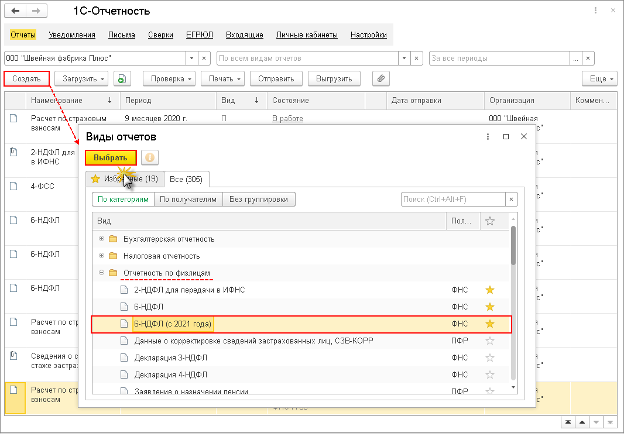

В разделе Отчеты – 1С-Отчетность – Регламентированные отчеты вы найдете отчет 6-НДФЛ (с 2021 года).

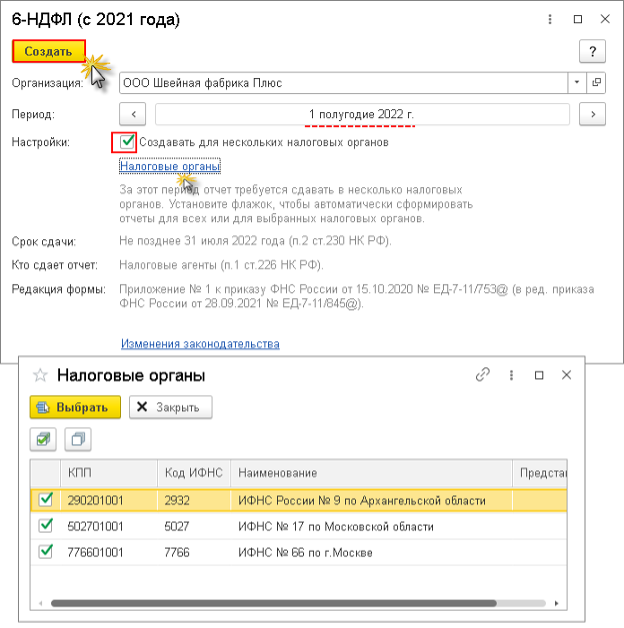

Если установите флажок Создать для нескольких налоговых органов , то будет сформирован и заполнен отдельно по каждой выбранной ФНС.

После формирования необходимо открыть и проверить заполнение каждого из расчетов.

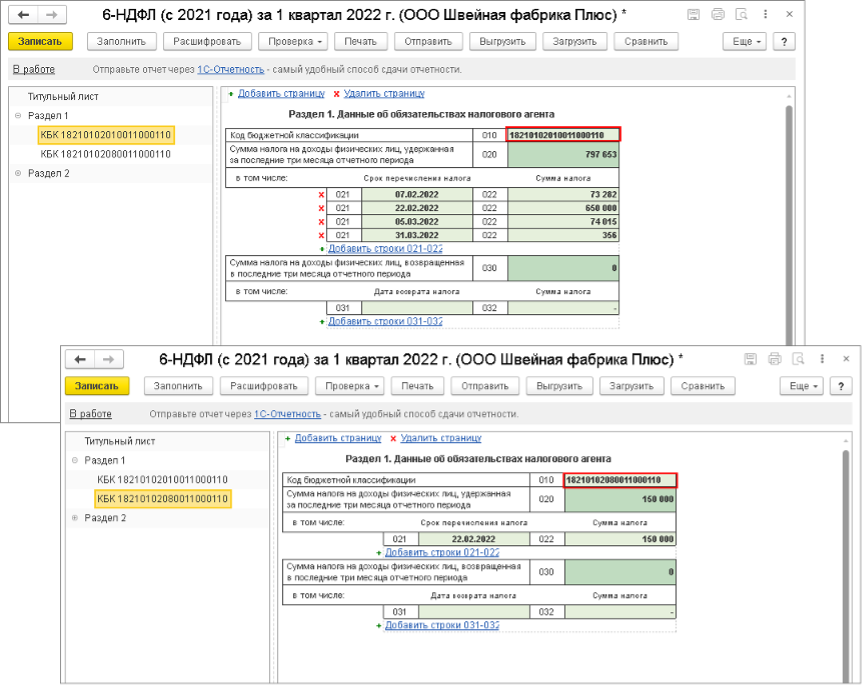

В разделе 1 расчета указываются крайние сроки перечисления удержанного налога и его суммы за последние три месяца отчетного периода в разрезе КБК. А также отражаются суммы налога, возвращенные физическим лицам в соответствии со ст. 231 НК РФ в последние три месяца отчетного периода, и даты их возврата.

в строке 010 – код бюджетной классификации по налогу. Например, в отчетном периоде удержан налог по ставкам 13 % и 15 %. В этом случае будут заполнены две страницы раздела 1 – по КБК 182 1 01 02010 01 000 110 (для ставки налога 13 %) и по КБК 182 1 01 02080 01 000 110 (для ставки налога 15 %, применяемой к части налоговой базы, превышающей 5 млн рублей);

в строке 010 – код бюджетной классификации по налогу. Например, в отчетном периоде удержан налог по ставкам 13 % и 15 %. В этом случае будут заполнены две страницы раздела 1 – по КБК 182 1 01 02010 01 000 110 (для ставки налога 13 %) и по КБК 182 1 01 02080 01 000 110 (для ставки налога 15 %, применяемой к части налоговой базы, превышающей 5 млн рублей);  в строке 020 – обобщенная по всем физическим лицам сумма налога, удержанная в течение трех месяцев отчетного периода. Значение строки 020 равна сумме значений всех заполненных строк 022;

в строке 020 – обобщенная по всем физическим лицам сумма налога, удержанная в течение трех месяцев отчетного периода. Значение строки 020 равна сумме значений всех заполненных строк 022; в строке 021 – дата, не позднее которой должна быть перечислена удержанная сумма налога. Например, если это пособие по временной нетрудоспособности, отпускные, то срок перечисления до конца месяца, в котором выплачивались такие доходы. Все остальные доходы, в том числе зарплата – это следующий день после удержания налога. Если срок перечисления налога выпадает на выходной, он переносится на следующий за ним рабочий день. Таким образом, в строке реальная дата перечисления налога не отражается, а отражается предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется автоматически крайний срок перечисления налога. Удержание налога производится при проведении документов выплаты дохода – Выдача наличных, Списание с расчетного счета;

в строке 021 – дата, не позднее которой должна быть перечислена удержанная сумма налога. Например, если это пособие по временной нетрудоспособности, отпускные, то срок перечисления до конца месяца, в котором выплачивались такие доходы. Все остальные доходы, в том числе зарплата – это следующий день после удержания налога. Если срок перечисления налога выпадает на выходной, он переносится на следующий за ним рабочий день. Таким образом, в строке реальная дата перечисления налога не отражается, а отражается предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется автоматически крайний срок перечисления налога. Удержание налога производится при проведении документов выплаты дохода – Выдача наличных, Списание с расчетного счета;  в строке 022 – обобщенная сумма удержанного налога, подлежащая перечислению в указанную в строке 021 дату. Другими словами, в каком отчетном периоде был удержан налог, а налог всегда удерживается при выплате дохода, в расчет за такой период он и попадет. Т. е. в раздел 1 расчета за 1-й квартал 2022 года включается НДФЛ, удержанный в январе, феврале, марте. Для анализа сумм удержанного налога и контроля сроков его уплаты удобно использовать отчеты Удержанный НДФЛ, Контроль сроков уплаты НДФЛ (раздел Зарплата и кадры – Отчеты по зарплате);

в строке 022 – обобщенная сумма удержанного налога, подлежащая перечислению в указанную в строке 021 дату. Другими словами, в каком отчетном периоде был удержан налог, а налог всегда удерживается при выплате дохода, в расчет за такой период он и попадет. Т. е. в раздел 1 расчета за 1-й квартал 2022 года включается НДФЛ, удержанный в январе, феврале, марте. Для анализа сумм удержанного налога и контроля сроков его уплаты удобно использовать отчеты Удержанный НДФЛ, Контроль сроков уплаты НДФЛ (раздел Зарплата и кадры – Отчеты по зарплате); в строке 030 – общая сумма налога, возвращенная налоговым агентом физическому лицу в последние три месяца отчетного периода, который был ранее излишне удержан;

в строке 030 – общая сумма налога, возвращенная налоговым агентом физическому лицу в последние три месяца отчетного периода, который был ранее излишне удержан;  в строек 031 – дата, в которую налоговым агентом произведен возврат налога;

в строек 031 – дата, в которую налоговым агентом произведен возврат налога;  в строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031. Регистрируется в программе документом Возврат НДФЛ.

в строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031. Регистрируется в программе документом Возврат НДФЛ. По кнопке Расшифровать можно расшифровывать суммы налога в строке и распечатать при необходимости результат. С помощью отчета Проверка разд. 1 6-НДФЛ (с 2021 года) (раздел Зарплата и кадры – Отчеты по зарплате) можно проверить правильность заполнения раздела 1 расчета.

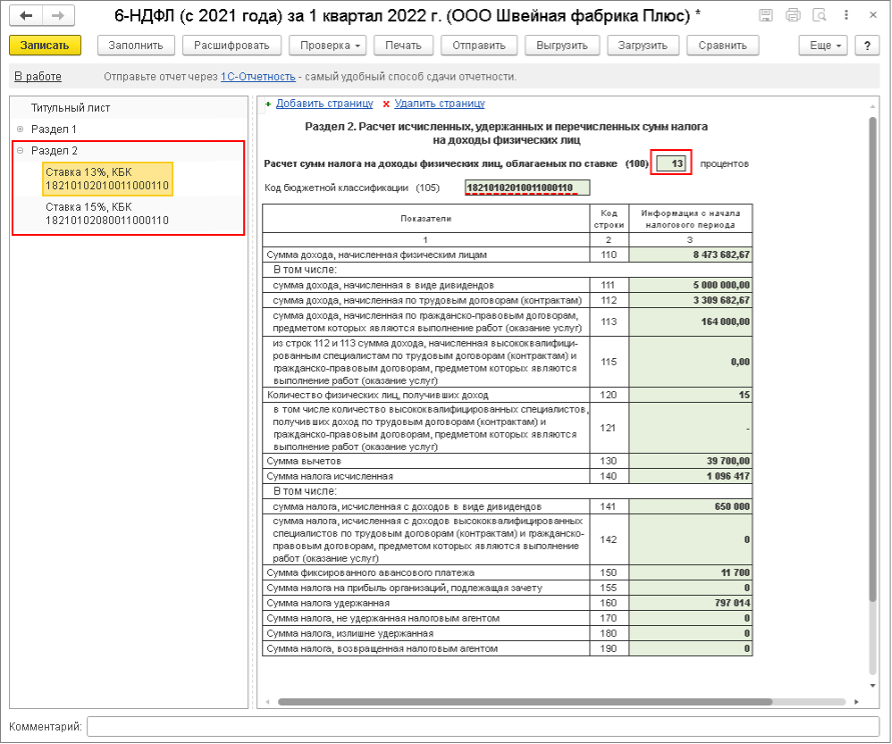

В разделе 2 расчета указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода (т. е. если доход начислен, но не выплачен физическому лицу на дату представления расчета в ФНС, то такой доход указывать в расчете не нужно, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке и КБК.

по строке 100 – ставка налога, с применением которой исчислены суммы налога;

по строке 100 – ставка налога, с применением которой исчислены суммы налога;  по строке 105 – код бюджетной классификации по налогу. Например, в отчетном периоде был удержан налог по ставкам 13 % и 15 %. В этом случае будут заполнены две страницы раздела 2 – по КБК 182 1 01 02010 01 000 110 (для ставки налога 13 %) и по КБК 182 1 01 02080 01 000 110 (для ставки налога 15 %, применяемой к части налоговой базы, превышающей 5 млн руб.);

по строке 105 – код бюджетной классификации по налогу. Например, в отчетном периоде был удержан налог по ставкам 13 % и 15 %. В этом случае будут заполнены две страницы раздела 2 – по КБК 182 1 01 02010 01 000 110 (для ставки налога 13 %) и по КБК 182 1 01 02080 01 000 110 (для ставки налога 15 %, применяемой к части налоговой базы, превышающей 5 млн руб.);  по строке 110 – общая сумма начисленного дохода (включая налог, вычеты) по всем физическим лицам. Указываются суммы начисленного дохода, которые облагаются НДФЛ полностью и частично.

по строке 110 – общая сумма начисленного дохода (включая налог, вычеты) по всем физическим лицам. Указываются суммы начисленного дохода, которые облагаются НДФЛ полностью и частично. по строке 120 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица следует указать его один раз в строке 120, не надо считать его дважды;

по строке 120 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица следует указать его один раз в строке 120, не надо считать его дважды; по строке 130 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению;

по строке 130 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению;  по строке 140 – общая сумма исчисленного НДФЛ, в том числе по строке 141 – общая сумма исчисленного НДФЛ с доходов в виде дивидендов, по строке 142 – общая сумма исчисленного НДФЛ с доходов в пользу ВКС по трудовым и гражданско-правовым договорам (ГПХ) (в строку включается только НДФЛ с доходов, учтенных в строке 115).

по строке 140 – общая сумма исчисленного НДФЛ, в том числе по строке 141 – общая сумма исчисленного НДФЛ с доходов в виде дивидендов, по строке 142 – общая сумма исчисленного НДФЛ с доходов в пользу ВКС по трудовым и гражданско-правовым договорам (ГПХ) (в строку включается только НДФЛ с доходов, учтенных в строке 115).  по строке 150 – общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога;

по строке 150 – общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога; по строке 155 – сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов;

по строке 155 – сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов; по строке 160 – общая сумма удержанного налога. В каком отчетном периоде был удержан налог, а налог всегда удерживается при выплате дохода, в расчет за такой период он и попадет.

по строке 160 – общая сумма удержанного налога. В каком отчетном периоде был удержан налог, а налог всегда удерживается при выплате дохода, в расчет за такой период он и попадет.  по строке 170 – общая сумма налога, которая не была удержана налоговым агентом. По этой строке отражается общая сумма налога, которая не будет удержана налоговым агентом с полученных физическими лицами доходов, например, в натуральной форме при отсутствии выплаты иных доходов в денежной форме (например, сотрудник уволился). В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Например, заработная плата за март 2022 года была выплачена 05.04.2022. Чтобы сумма удержанного налога в апреле 2022 года не отразилась в строке 170 расчета за 1-й квартал 2022 года, дата подписи отчета должна быть не ранее чем 05.04.2022;

по строке 170 – общая сумма налога, которая не была удержана налоговым агентом. По этой строке отражается общая сумма налога, которая не будет удержана налоговым агентом с полученных физическими лицами доходов, например, в натуральной форме при отсутствии выплаты иных доходов в денежной форме (например, сотрудник уволился). В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Например, заработная плата за март 2022 года была выплачена 05.04.2022. Чтобы сумма удержанного налога в апреле 2022 года не отразилась в строке 170 расчета за 1-й квартал 2022 года, дата подписи отчета должна быть не ранее чем 05.04.2022;  по строке 180 – общая сумма налога, излишне удержанная налоговым агентом;

по строке 180 – общая сумма налога, излишне удержанная налоговым агентом; по строке 190 – общая сумма налога, возвращенная налоговым агентом физическому лицу, который был ранее излишне удержан. Регистрируется в программе документом Возврат НДФЛ.

по строке 190 – общая сумма налога, возвращенная налоговым агентом физическому лицу, который был ранее излишне удержан. Регистрируется в программе документом Возврат НДФЛ. По кнопке Расшифровать можно расшифровывать суммы и распечатать при необходимости результат.

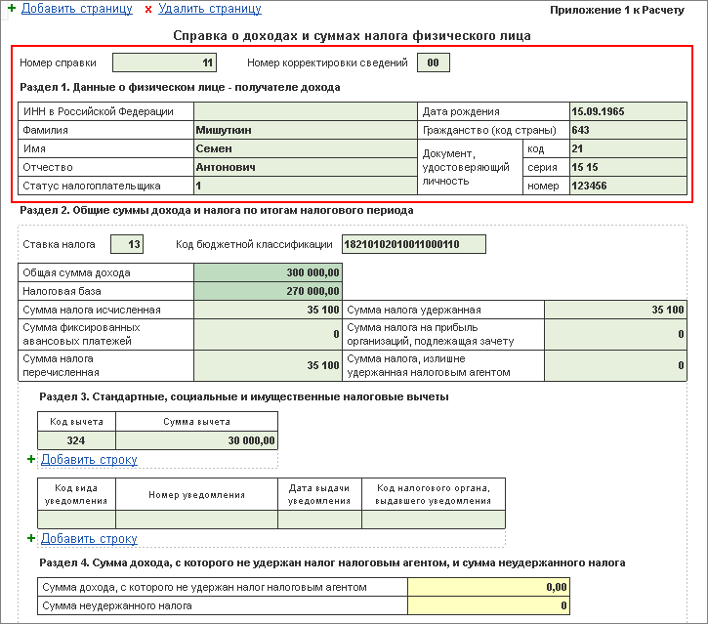

В отчете за год заполняется приложение № 1 "Справка о доходах и суммах налога физического лица".

В общей части указываются номер справки, который должен быть уникальным (программа формирует номер справки автоматически) и номер корректировки сведений.

В разделе 1 указываются данные о физическом лице - получателе дохода;

В разделе 2 указываются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога по соответствующей ставке, указанной в поле "Ставка налога". В случае выплаты в течение налогового периода доходов физическому лицу, облагаемых по разным ставкам, заполняется необходимое количество страниц справки.

в поле "Общая сумма дохода" указывается общая сумма начисленного и фактически полученного дохода без учета вычетов, указанных в разделе 3 справки и в приложении к справке "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" (вычеты к доходам);

в поле "Общая сумма дохода" указывается общая сумма начисленного и фактически полученного дохода без учета вычетов, указанных в разделе 3 справки и в приложении к справке "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" (вычеты к доходам);  в поле "Налоговая база" указывается налоговая база, с которой исчислен налог. Показатель в этой строке равен сумме дохода, указанной в поле "Общая сумма дохода", уменьшенной на сумму вычетов, указанных в разделе 3 и в приложении к справке (вычеты к доходам);

в поле "Налоговая база" указывается налоговая база, с которой исчислен налог. Показатель в этой строке равен сумме дохода, указанной в поле "Общая сумма дохода", уменьшенной на сумму вычетов, указанных в разделе 3 и в приложении к справке (вычеты к доходам);  сумма исчисленного, удержанного, перечисленного налога. Также указывается сумма фиксированных авансовых платежей, принимаемая к уменьшению суммы исчисленного налога;

сумма исчисленного, удержанного, перечисленного налога. Также указывается сумма фиксированных авансовых платежей, принимаемая к уменьшению суммы исчисленного налога;  в поле "Сумма налога на прибыль организаций, подлежащая зачету" указывается сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов (эта сумма должна быть отражена также в строке 155 раздела 2 расчета);

в поле "Сумма налога на прибыль организаций, подлежащая зачету" указывается сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов (эта сумма должна быть отражена также в строке 155 раздела 2 расчета);  в поле "Сумма налога, излишне удержанная налоговым агентом" указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

в поле "Сумма налога, излишне удержанная налоговым агентом" указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

Приходите к нам за бесплатной консультацией, в рамках уникальной акции. Мы с радостью поможем вам заполнить и сдать отчет 6-НДФЛ из любой программы 1С.